编者按:本文来自去中心化金融社区,Odaily星球日报经授权转载。DeFiPulseIndex是DeFi的ETF指数基金,里面含有12种DeFi成分代币,记得我们在今年10月初的文章《INDEX猫头鹰:建设TVL一样的DeFi风向标》中开始关注DPI时,DPI吸纳了约1000万美元的DeFi投资资金,这次的内容更新中看到DPI篮子中已经吸纳了2000万美元的资金——DeFi指数基金已经在快速成长中了。我们之所以关注DPI是因为我们认为ETF指数基金是面向个人投资者的友好投资工具,在传统金融行业中ETF的市场空间巨大,即使靠较低的手续费基金经理也获得不菲的收入——这也正是我们考虑首先将ETF通过UBI.city接入CirclesUBI的原因,而UBI.city带来的组织治理力量将可能进一步加速DeFiETF、DeFi的发展。除了与传统金融ETF的相似作用外,DeFi又具有流动性挖矿获得收益的特性、抵押借贷的便利机制,所以作为DeFiETF的DPI可以从这两方面获得更多收益,加之ETF的普适性,这可能会成为一种新趋势。一种基于指数基金的内部和外部同时获得最大化收益的方法。介绍

Terra链上DeFi锁仓量为147.6亿美元:金色财经报道,据DefiLlama数据显示,当前Terra链上DeFi锁仓量为147.6亿美元,在公链中仍排名第2位。目前,锁仓量排名前5的公链分别为以太坊(1217.6亿美元)、Terra(147.6亿美元)、BSC(134.7亿美元)、Avalanche(108亿美元)、Fantom(95.2亿美元)。[2022/2/15 9:52:48]

这是一种我们可以组合多个DeFi元素,以产生更复杂但又具有单个元素属性DeFi的方式。这里提出了一种我们的系统组合设想,但是由于这是DeFi所以也可以根据偏好选择单独使用。组合成分

该系统中包含三个关键的DeFi组件:基于市值设计的指数基金—DPI基于抵押借贷平台—MakerDAO$DPI金库收益优化工具-$DPI金库结构

Chainlink的DeFi价格预言机现已上线Fantom主网:Chainlink的价格信息预言机现在在Fantom网络上运行。得益于与Chainlink的最新集成,“Fantom开发人员现在能够快速开发和扩展他们的DeFi产品和服务,同时用户可以获得一流的安全性、可靠性和可用性,”Fantom首席执行官MichaelKong说。

注:价格预言机是去中心化系统,可帮助去中心化金融(DeFi)平台接收真实世界的数据,例如各种加密货币的价格。[2021/8/19 22:22:49]

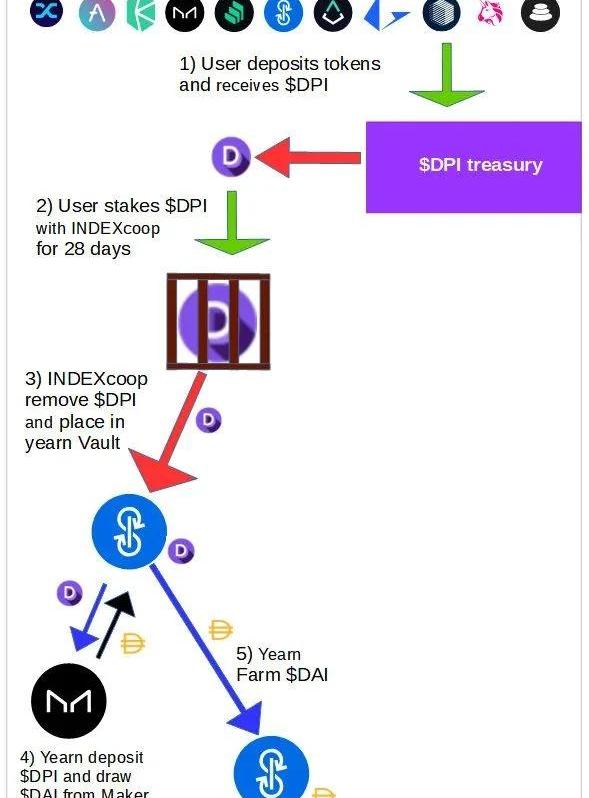

基础的外部收益方式如图1所示,旨在使多元化基金充分利用挖矿的被动收益,在下行行情中提供更多保护。注意:外部收益方式不需要锁定DPI,如果用户希望更主动,也可以直接存入Yearn或Maker金库挖矿。

社交NFT平台DeFine将与波场集成,并将其社交档案系统引入波场生态:8月6日消息,社交NFT平台DeFine将与波场集成,以提高交易速度并降低交易成本,同时,DeFine将与Tron和APENFT合作,在全球市场上采购有价值的NFT。

此外,DeFine还将探索将其社交档案系统引入波场生态,DeFine社交档案系统是基于用户在数字世界中的贡献和成就为用户构建的基于NFT的社交身份。[2021/8/6 1:38:51]

图1:使用Yearn和Maker金库的DPI外部收益率步骤

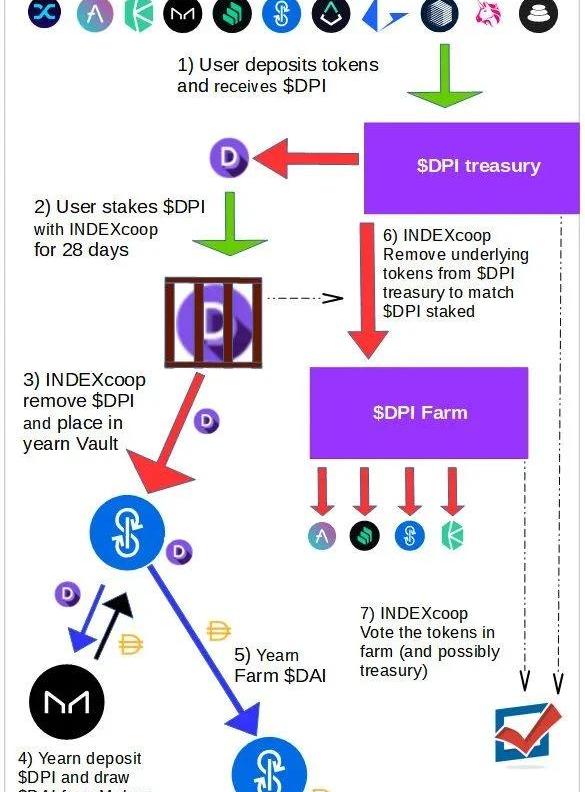

设想中的完整过程需要执行以下步骤:用户将基础成分令牌存入DPI发行合约中,并获得新创建发行的DPI令牌。或者用户也可以在二级市场Uniswap上购买DPI。用户将DPI放到有锁仓时间限制的合约中,如锁仓28天。抵押合约控制器取出DPI并将其放入YearnyDPI金库中。YearnyDPI金库将DPI放入Maker金库取出DAI,并进行持续监控以保持所需的抵押率。将DAI放入YearnyDAI金库中以产生收入,该收入用于支付DAI稳定费并购买yDPI金库的DPI。然后INDEXcoop可以加入更多操作以从底层代币中获取固有收益。与第3步到第5步并行,DPI金库管理器从库中移除一些基础代币,并将其放入DPI农场。DPI农场分配令牌以确保产生收益的机会。此外,INDEXcoop可以使用库内代币和农场内的基础代币参与治理投票。整体收益结构如图2:

MXC抹茶头矿机池升级为MX DeFi 1小时锁仓总价值突破400万USDT:据官方消息,MXC抹茶头矿机池升级为MX DeFi,同期上线挖矿新币FIN(DeFiner),1小时锁仓总价值突破400万USDT。此外,本期FIN新币头矿奖励池额度将翻倍。据了解,本期MX DeFi挖矿产品支持质押MX或USDT挖FIN,单个质押池质押代币认购额度无上限限制。MX DeFi是通过质押MX、USDT、ETH或其他指定代币,按质押资产占该质押池总资产的比例,获取新币挖矿收益的流动性挖矿产品。通过MX DeFi参与挖矿,可降低用户参与门槛及手续费成本,并减少筛选项目、流程操作失误等风险。[2020/10/13]

图2:DPI的内部和外部收益带给用户的好处

用户可以获得很多好处:下行行情获得保护,多元化DeFi基金的价格更具风险承受能力。来自Yearn金库的收入。来自DPI农场的收入。比单独分别执行每个步骤更省时省力。通过有Oracle白名单的Therren金库,自动保护Maker金库免于清算。DPI协议的好处

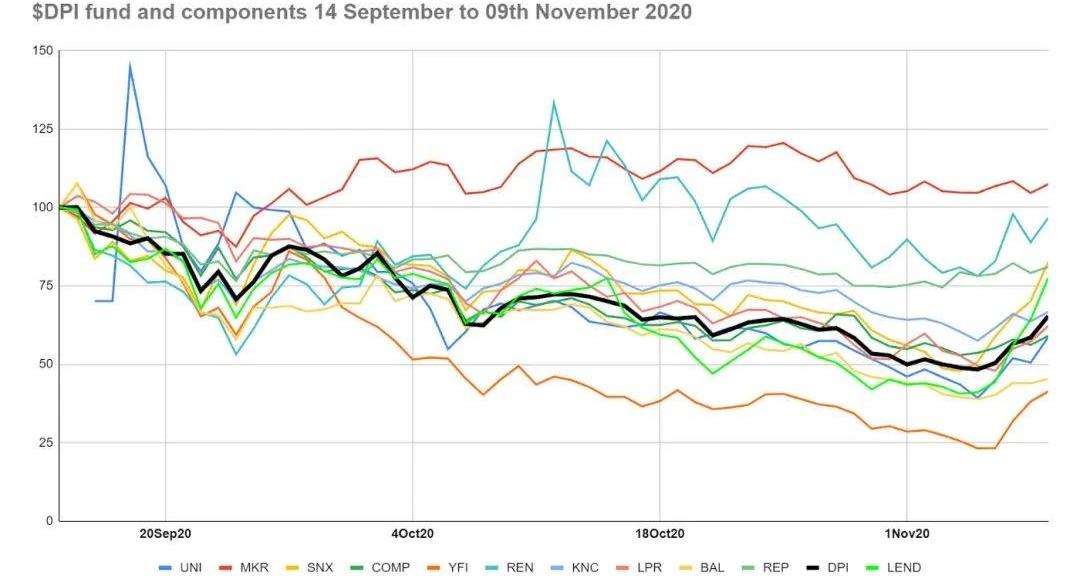

与单一代币相比,使用指数基金作为抵押品具有减少波动性和获得下行保护的优势,如图3和表1。

图3:与单一成分代币相比的DPI波动率

表1:DPI和成分代币的热图和波动率。Maker将获得额外的多样类型的抵押品、更多生成的DAI以及相关的稳定费。Yearn将获得额外的金库,以及相关的费用收入。INDEXcoop将获得DPI服务费用和DPI农场收入的一部分。市场规模

DPI金库目前约为2000万美元,意味着有220,000个DPI。目前,可以挖出INDEX、Sushi的Uniswap的DPI-ETH的流动性挖矿正在推进这一趋势。同时,内在DPI农场和外在Yearn金库的收益获取能力将有望推动DPI的采用与发行。关键的制约因素

如上所述,系统中有许多关联的组件。其中关键的制约因素包括:INDEXcoop,Yearn和MakerDAO社区需要通过提案来实现不同的策略,并确定相关参数和奖励。时间同步方面,要求允许INDEXcoop安全地从DPI金库中移除令牌。在DPI质押中使用时间锁,意味着DPI金库可以100%的质押流通中的DPI,从而保持充分的流动性以防止赎回。DPI农场是非常复杂的,其中含有11个令牌,每月重新平衡,并需要获取DPIstakers和INDEXcoop的收益。Yearn金库必须使用Maker金库策略。使用借贷平台来产生收益、稳定的代币,可以借入和赎回DPI。这将抵消DPI质押时间锁以提高内在收益的优势。从抵押合约中智能移除DPI的合约可能具有挑战性,并且需要大量的开发时间。可以使用mutisig合约,也可以在没有Yearn金库的情况下进行。此外,协议还必须具有对故障的应急措施。

2020年10月21日,全球最大的支付企业PayPal宣布支持比特币支付。这是2008年10月31日比特币发布白皮书之后,12年来发生的最大事件.

1900/1/1 0:00:00不得了了,BTC今天再度突破16800刀,火热的形势下,临冬城公爵之女,无面者史上第一位女刺客艾莉娅·史塔克,也开始心动了——该不该长期有比特币?请各位粉丝速来投票,在线等.

1900/1/1 0:00:00最近《人民日报》旗下的《人民网》刊发了一篇关于“虚拟货币”的文章,这篇文章的发表在当下OK交易所事件持续发酵,火币受到负面消息困扰的情况下,可谓是“正逢其时”.

1900/1/1 0:00:002020年,流动性挖矿兴起后迅速席卷加密货币行业,成为2020年DeFi的基石概念,并可能远远超出这一范围。这股热潮始于Compound,它是第一个在2020年6月启动这种投资机制的项目.

1900/1/1 0:00:00要点总结1.DeFi在三季度发展依旧强势,总锁仓量较二季度增长500%,达$11.4B。十月DeFi市场相对转冷,月末锁仓量与月初基本持平,DEX整体交易量回落,十月下降34%;2.DeFi的火.

1900/1/1 0:00:00头条美国寻求没收与暗网丝绸之路相关的10亿美元比特币美国正在就没收总值超10亿美元的比特币进行起诉.

1900/1/1 0:00:00