近半年来各类DeFi项目翻涌而出,成为了这场牛市盛宴的“引燃装置”。围绕借贷、挖矿的一系列玩法层出不穷,各个治理代币疯涨,以YFI和YFII为代表的代币涨出了天际:YFI代币价格甚至已经远超BTC,成为最昂贵的加密资产,YFII也从651美元最高攀升至9425美元,翻了超10倍。YFI、YFII被DeFi玩家亲切地称为“大姨夫”、“二姨夫”,现如今又出现了YFV.......“姨夫”系列的现象级表演,让大家看得眼花缭乱、瞠目结舌。疯涨的代币、火爆的挖矿、白薅的羊毛.......这些项目到底是做什么的?代币有何价值支撑?暴涨的原因是什么?我们来一一拆解。“姨夫”系列是什么?

首先从“大姨夫”——YFI说起。1)YFIYFI是yearn.finance的治理代币,YearnFinance是一个去中心化借贷聚合器,在以太坊区块链上运行,它把去中心化借贷平台的利息标准化,帮助用户将资产放在利息最高的借贷协议上,并且通过智能合约交互,在这些借贷协议的利率波动时,自动化地转移资金,让资金始终处于收益率最高的借贷协议中。

nd4.eth将BAYC等多个NFT销毁:8月9日消息,链上信息显示,继将2500枚ETH转入黑洞地址销毁后,nd4.eth今日再次将其BAYC、MAYC、BAKC系列NFT转入黑洞地址销毁。[2023/8/9 21:34:59]

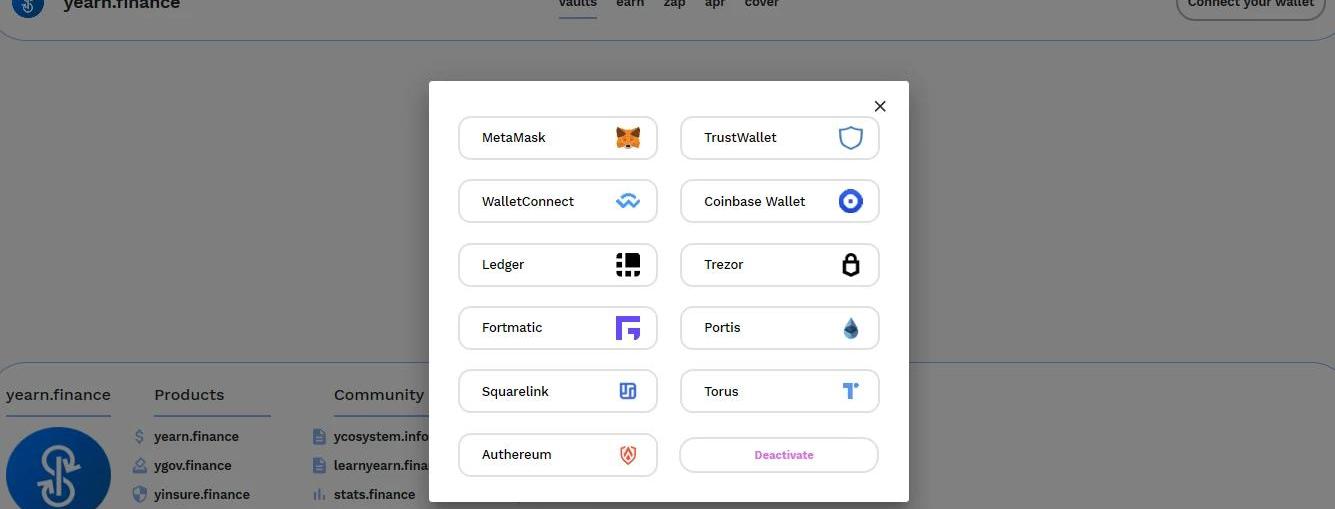

YearnFinance官方首页各个入口

YearnFinance官方首页“Vaults”接入钱包页面7月17日,YearnFinance推出了治理代币YFI,总供应量为3万枚,没有预挖,没有众筹,没有团队分配,没有投资机构预留,并完全采用线上治理模式,完全通过流动性挖矿全部分发给提供流动性的用户。YFI这种相对公平开放的代币分配模式甚至被一些用户比作是DeFi中的比特币。随后,YFI被Uniswap、Balancer等去中心化交易所上线,结果一瞬间引爆了流动性挖矿市场,此后YFI的价格直线飙涨,从最开始的3美元一路狂飙到了最高39605.6美元。有数据统计称,YFI在43天之内,成为了2020年的第一个万倍币。2)YFII7月26日,3万枚YFI已经全部挖完,也就意味着少了一项挖矿收益,为了留住平台上的资金,有些社区成员就开始发起增发提案,也就是YIP-8提案,该提案的内容主要是要增发YFI。但最终提案没有获得通过,因此,部分社区成员就对项目发起了硬分叉,YFII从此诞生。为了使挖矿行为得以延续,YFII采取了类似比特币减半的增发机制。每周增发量减半,总共10周。也就是说10周后,YFII代币也会被挖完。这其实也意味着,YFII也并没有从本质上解决YearnFinance此前面临的问题。起初,YFII的设计总量是6万枚,分布在pool1、pool2、pool3各2万枚。实际情况是Pool1和Pool2在正常开采着,而Pool3没开发好,所以YFII总量暂时只有4万枚。

DeBank:因WalletConnect团队最近关闭v1中继服务需尽快升级新版APP:金色财经报道,加密投资组合跟踪应用DeBank在社交媒体提醒用户,由于WalletConnect团队最近关闭了其官方v1中继服务,使用旧版本DeBank应用程序的用户会导致钱包连接问题,需要尽快升级至DeBank App最新版本(V1.3.16)。此外,DeBank还宣布DeBank Layer2注册用户量已突破 10 万,截至目前其平台已支持 57 个区块链和超过 3300 个协议。[2023/7/3 22:14:53]

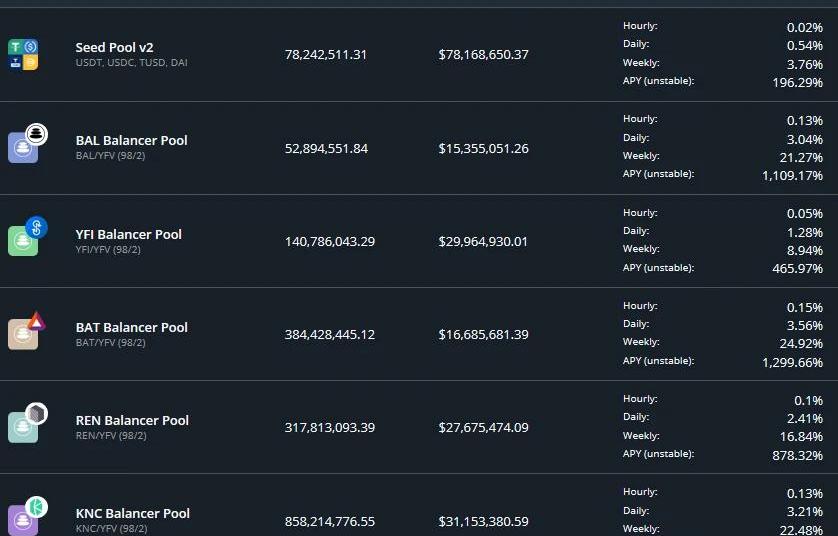

yfii.finance的官网首页界面沿用了YFI的样式,非常简洁,就是stake、vault和vote三个入口。Stake是质押挖矿业务,Vault本质也是质押挖矿,比Stake更简洁,一键入金、一键提现,比较便捷;Vote是投票系统,注册用户可以发起投票。3)YFVYFV同样是DeFi收益聚合器YFV.Finance的治理代币,总供应量为2100万枚。YFV.Finance于8月末启动了流动性挖矿计划,为包括小玩家在内的所有用户提供流动性挖矿收益,用户可直接质押稳定币和其他加密货币。除了YFV之外,YFValue还引入了两个基于弹性供应模型的新代币,分别为vUSD和vETH。vUSD和vETH将根据市场具体情况扩大或减少供应量,旨在将价格固定为1vUSD等于1美元,1vETH等于1ETH。在后续的路线图设计中,将在整个生态系统中使用vUSD和vETH来设置存储库、支付奖励及质押等。YFValue将总共分配给所有池100万vUSD和1000vETH,这意味着流动性提供者会同时收到YFV、vUSD和vETH收益。通过登陆YFValue的官方网站YFValue的官方网站(https://yfv.finance/staking),可以发现在YFValue的体系中,用户可通过质押相关的代币获取对应的奖励,目前YFValue支持的质押代币池有以下几个:SeedPoolv2、BALBalancerPool、YFIBalancerPool、BATB

Optimism将于7月13日选出为治理系统构建核心基础设施的提案:6月2日消息,Layer2解决方案Optimism发推文称,社区已为Optimism Collective构建核心基础设施提出多个提案,包括动态委托证明#60 RFP提案、零知识证明研究#63 RFP提案、DAO档案维护#1 RFP提案、行为准则执行#2 RFP提案、链上治理系统V2合约#64 RFP提案等,这些RFP的提案应在6月28日前提交。基金会将在7月13日之前选出一份方案来承担这项工作。其他提案仍可在6月21日前提交。[2023/6/2 11:53:53]

YFValue的质押页面:个代币池质押量、总锁定价值、利率YF系列代币为何暴涨?

由于两种代币都是“YF”开头,被国内用户戏称为“姨夫”,YFI是“大姨夫”,YFII是“二姨夫”。后来又陆续出现了YFV、YFIII等系列“仿盘”项目。“姨夫”系列成为了一种“现象级”表现,代币的暴涨幅度也成了加密市场的“神话”。为何DeFi收益聚合器如此火爆?为何此类治理代币能获得如此高的涨幅?为何YFI能成功掀起“姨夫”热潮?YearnFinance创始人AndreCronje被问及为何成立项目时表示,流动性挖矿已成为DeFi领域的大趋势,当下大多数DeFi项目都推出了流动性挖矿,比如Aave、dYdX、Compound、Curve等。而这些DeFi项目的核心业务是质押借贷,流动性挖矿只是一种市场营销的策略,让提供流动性的用户获取额外的平台币的收益。结果很多用户就把流动性挖矿的平台币收益视为核心收益,近期币价上涨确使整体理财的收益率看起来非常高。当赚取收益成为参与DeFi项目的一大刚需时,一个收益聚合器这样的产品就具备了非常大的市场发展空间了。而YFI、YFII代币价格飙升,主要得益于稀少的代币总量、公平的代币分配方案。YFI发行总量仅为3万枚,YFII发行总量则为4万枚,目前的流通总量约为37500枚,均远小于比特币的2100万枚。总量稀少为代币价格上涨提供了必要条件,在流动性挖矿的火爆之下,代币短时间内需求上升,稀缺性导致的供不应求是价格上涨的内在规律。其次,YFI和YFII都是没有预挖、众筹,创始团队、投资机构都没有预留代币。这种公平的分配方案让人联想到早期的比特币挖矿,没有人有先发优势,获得它的唯一途径就是流动性挖矿。这样一来,也保证了社区的热情和参与度。“区块链精神”、“社区化气质”也是“姨夫”被用户和投资者们推崇的因素之一。YIP-8提案没有通过也充分说明,YFI社区是去中心化的,每个人基于个人利益去考虑问题,这也是区块链社区该有的样子。此外,YFI和YFII两个项目也已经通过了安全公司的合约审计,这让市场参与者更愿意投身其中。不过,虽然当下市场火热,但能否获得持续性的发展,是必须要考虑的问题。以YFII为例,其十周后YFII被挖完时,仍然要面对挖矿收益减少,资金流失的问题,yfii.finance只有不断地完善YFII代币的经济模式,持续赋予YFII价值,才可能持续地对用户产生吸引力。根据最近消息,8月19日,YFII社区的YIP-3提案已经获得通过,提案内容为启用新的Vault策略,分配机池利润的5%至开发者基金。当前DeFi市场聚集了大量的资深玩家,也吸引了很多投机者,对他们来说币价和收益是最大的参与目的。当各类代币价格疯涨,不少人感觉到了日益膨胀的泡沫溢出水面,但话说回来,没有泡沫的啤酒怎么会好喝呢?

FTX股东名单更新:PayPal联合创始人Peter Thiel位列其中:1月11日消息,FTX根据第11章破产程序在1月9日提交股权持有人名单,名单包含FTX多家子公司的股东姓名及其持有的股份数量、SBF核心圈子的持股详情。其中,PayPal联合创始人PeterThiel的关联公司持有West Realm Shires Inc.245,000股、FTX Trading Ltd.57,230股。名单披露,贝莱德在FTX多家子公司持有大量股份,以及Coinbase Ventures、Third Point Ventures、Multicoin和Paradigm等其他知名投资者持有的股份。

据悉,自2018年以来,FTX从90多个投资者处筹集18亿美元。(TheBlock)[2023/1/11 11:05:20]

Blockchain Australia首席执行官Steve Vallas已离职:7月25日消息,加密行业协会Blockchain Australia首席执行官Steve Vallas已于上周五正式离职。

作为区块链的倡导者,Vallas目前担任国家区块链路线图指导委员会(National Blockchain Roadmap Steering Committee)副主席和东盟区块链联盟(ASEAN Blockchain Consortium)副主席。他还担任ASIC数字金融咨询小组成员,该小组就金融和监管技术事项向监管机构提供建议。(ITNews)[2022/7/25 2:35:50]

近期一则彭博社、CNBC等海外主流媒体报道Chainalysi报告的内容,引发了广泛关注。彭博社报道标题为《过去一年,中国对外转移了500亿加密资产》.

1900/1/1 0:00:00所有的伟大创新和社会变革均源自于疯狂--DAOmadnessDAOmadness是一档专注于DAO的访谈栏目,DAOmadness的名称来自PeterPan.

1900/1/1 0:00:00今天DeFi概念和以太坊仍然有明显的联动效应,但是从数据上看这种联动正在减弱。目前DeFi有很多新项目开启,对ETH的依赖也在下降.

1900/1/1 0:00:00主网上线初期,Polkadot将作为第一条中继链来完成对其他平行链的验证和通信,那么Polkadot链连接平行链的接口,就称为卡槽.

1900/1/1 0:00:00Odaily星球日报译者|AzumaUniswap分叉项目Sushiswap在上周一度成为了加密货币领域最为耀眼的新星,但随着创始人兼首席开发者ChefNomi突然转走五百万枚SUSHI代币.

1900/1/1 0:00:00编者按:本文来自阿华区块链,作者:阿华,Odaily星球日报经授权转载。DeFi的玩法真的是层出不穷,例如YFI、AMPL以及这几天最火的SUSHI,都非常的具有创新性,在DeFi赛道上是一切皆.

1900/1/1 0:00:00