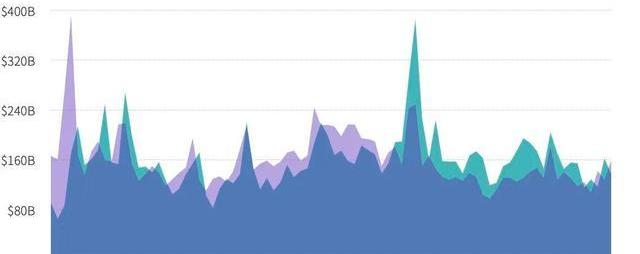

2021年第一季度数字资产市场现货与永续合约成交情况,来源:TokenInsight,数据截至2021年3月25日

2021年衍生品市场永续合约月度成交量变动,来源:TokenInsight

2.永续合约交易所对比

“永续合约市场接近完全竞争市场,中等规模交易所具备突破潜力

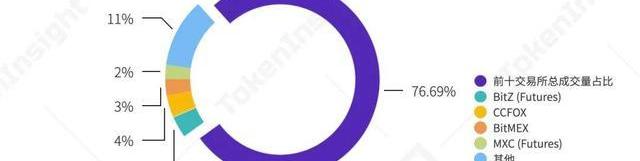

与2020年相比,2021年大量崛起的中等规模交易所打破了永续合约细分市场原有数家大型交易所所构成的垄断局面。成交量排名前三的交易所在2021年第一季度占比为45.81%,而排名前十的交易所则共占据市场76.69%的交易量,对于剩余的中小型交易所与去中心化交易所而言,也分到了约四分之一的市场份额。

值得注意的是,2021年第一季度永续合约交易所三甲中,Bybit由中等规模交易所发展而来,而Bitget、FTX等交易所季度交易量则均超过5000亿美元,已然突破中等规模,具备成为大型交易所的条件。考虑到衍生品市场的发展与迭代速度较快,CCFOX、BitZ、MXC等紧随其后的中等规模交易所,未来突破潜力可期。

dYdX、Nansen等入选The Information“50家最有前途的初创公司”:10月31日消息,科技新闻媒体The Information近日发布第三版“50家最有前途的初创公司”,涵盖人工智能、企业软件、社交应用、商业、媒体、安全、加密货币和金融软件等领域,超过三分之一的上榜公司成立两年或更短。

其中加密领域共有6家公司入选,包括dYdX(加密衍生品交易所)、Iron Fish(隐私公链)、Nansen(区块链分析平台)、Elementus(区块链咨询公司)、Render Network(去中心化3D渲染解决方案提供商)、Thirdweb(Web3开发者平台)。[2022/10/31 12:00:44]

2021年第一季度永续合约成交量按交易所分布情况,来源:TokenInsight,数据截至2021年3月25日

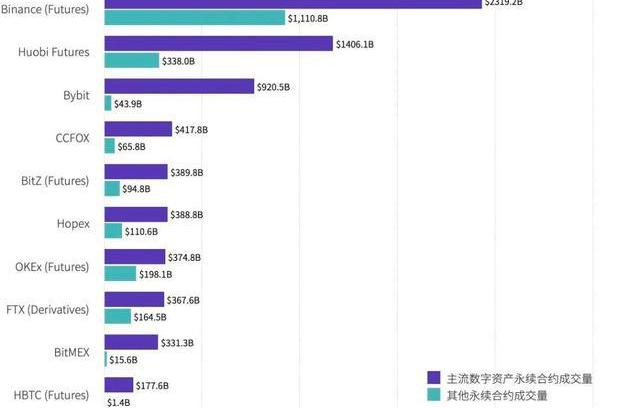

中等规模衍生品交易所实现规模突破的策略多种多样,目前可以分为三类:发力于主要交易对、拓展衍生品业务线,以及提供更多的交易对选择。从主流数字资产交易角度考察,结合整体成交表现,可以发现:对于中型衍生品交易所而言,针对主流交易对发力,对交易所交易规模扩张相对有效。可能原因在于,尽管主流数字资产交易对相对成熟,有大量经验可供参考,但对于交易所而言,无论是清算、撮合、交易,还是风控,做好主流币种合约交易依然是交易所基础技术与能力的体现,在依靠主流币种交易建立的口碑与客群的基础上,扩大交易规模与开展其他数字资产合约业务相对更为容易。

Aelin Protocol利用Synthetix治理框架启动其DAO:12月3日消息,基于以太坊的交易协调协议Aelin Protocol利用Synthetix治理框架启动其DAO。Aelin DAO最初将由拥有5名成员的委员会组成,负责招募贡献者,引导协议进入v2和资金管理等。该委员会将由Synthetix持有者根据其加权债务投票。

此外,Aelin将以3000万美元的FDV(完全摊薄估值)推出AELIN代币,并对通过协议获得的所有交易收取2%的费用。AELIN总供应量为5000枚,其中只有1250枚在发布时具有初始流动性。[2021/12/3 12:48:49]

Bybit几乎全部交易量来自于BTC、ETH相关永续合约,在取得足够主流币种合约交易市场份额后,整体份额也随之迅速扩张,在2021年第一季度已占据永续合约总交易量第三位;而采用类似策略的CCFOX,目前主流币种合约交易量占比超总交易量85%,达4178亿美元,其主流币种合约交易量在永续合约市场中位列2021年第一季度第四,略超BitZ、Hopex等相似体量中型交易所。尽管中等规模交易所整体交易量仍与头部交易所存在一定差距,但考虑到Bybit的成功,CCFOX等中等规模交易所未来或有较大扩张空间。

以太坊扩容方案 Optimism 将升级为 EVM 全兼容:9月18日消息,以太坊扩容方案 Optimism 宣布将升级为 EVM 全兼容,开发者可使用 Solidity 智能合约直接部署,一键部署功能将于 10 月推出。团队表示,Optimism 将建立在现有的以太坊客户端(Geth)之上,引入对以太坊所做的改进,例如将能够快速引入主要的硬分叉,在以太坊上运行的工具例如 DappTools、Vyper、Tenderly、Hardhat 将能在二层方案 Optimism 上运行。[2021/9/18 23:33:56]

2021年第一季度主要主流数字资产合约交易所永续合约成交量分布,来源:TokenInsight,数据截至2021年3月25日

注:本图中交易量排名以主流数字资产永续合约为准

3.流动性对比

“中等规模交易所流动性普遍较为一般,突破中等规模后流动性上升明显

流动性指个体在能够不遭受大幅价格损失的情况下,快速买入或卖出标的物的衡量指标。对于衍生品而言,由于其合约属性,故流动性对于衍生品投资至关重要,是评价交易所水平的基础指标之一。交易者一般会更倾向于选择流动性良好的衍生品交易所。

在本次研究中,TokenInsight使用交易所永续合约流动性得分,对CCFOX等中等规模交易所进行流动性水平评估。考虑到目前大多数交易所,特别是中等规模交易所中,衍生品交易量集中于BTC/USD、BTC/USDT、ETH/USD、ETH/USDT四个永续合约交易对,故选取上述交易对流动性得分作为评估要素。

布伦特原油期货涨幅收窄至14.67%,WTI原油期货涨19.45%:布伦特原油期货涨幅收窄至14.67%,报28.35美元/桶;WTI原油期货现涨19.45%,报24.25美元/桶。(金十)[2020/4/3]

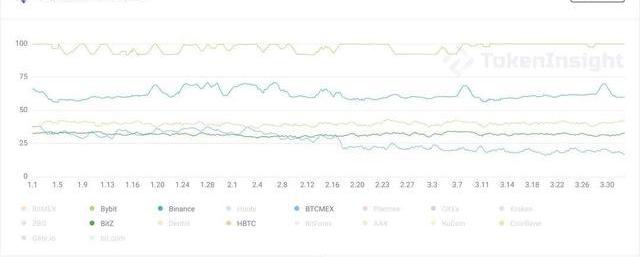

2021年第一季度中等规模交易所BTC永续合约流动性得分,来源:TokenInsight,数据截至2021年4月1日

注:目前流动性得分计算中,CCFOX仅接入BTC/USDT永续合约交易对,故只参与该交易对的具体评估。此外,部分交易所暂未接入流动性得分系统或接入不全,可参考类似规模其他交易所做大致推断。

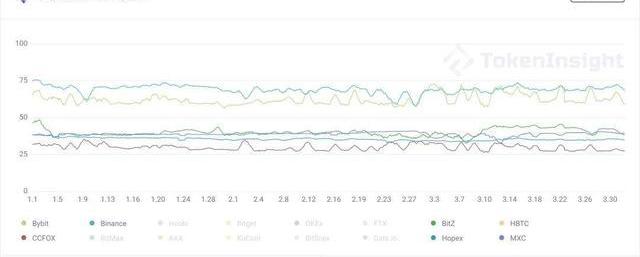

不难发现,2020年第一季度CCFOX、BitZ等中等规模交易所的BTC相关永续合约流动性得分普遍位于25-40之间,相对较低。然而,从BTC/USDT交易对来看,突破中等规模对于提升流动性得分具有明显作用。Bybit在突破中等规模限制后,其BTC/USDT流动性得分由2020年第四季度的50-60左右上升至目前的65-75左右,已与Binance等老牌大型交易所流动性相当,而其本季度BTC/USDT永续合约交易量为1089.7亿美元,低于CCFOX的3389亿美元,而在BTC/USD交易对方面,Bybit的交易量为CCFOX的18.4倍。

声音 | Lane Rettig:使用PoS机制现在仍有部分担忧:1月12日,在“以太坊的窘境与君士坦丁堡保卫战”为主题的金色直播间内,针对Primitive Ventures创始合伙人Dovey Wan“以太坊内部使用PoS机制发展的治理模型偏好是怎样?”的提问,以太坊核心技术成员、Ewasm团队创始成员Lane Rettig表示,使用PoS机制目前仍有部分担忧,这是一项新技术,还没有得到广泛的测试。部署“宁静”将会分阶段性地一步一步来。更重要的是,其在一段时间内都不会触及到以太坊的主网,两者将会并行进行,所以就算新的PoS链出现了问题,其并不会对以太坊“遗留”下来的主网产生任何影响。[2019/1/13]

此外,BitZ、Hopex等交易所在BTC/USDT永续合约交易量中均对Bybit具备比较优势,而在ETH永续合约交易方面,情况亦基本相同。对ETH/USDT永续合约而言,CCFOX、BitZ等中等规模交易所在交易量上具备比较优势,而突破中等规模限制的Bybit流动性得分相对较高,仅次于Binance。

结合Bybit通过发力于币本位永续合约,依靠比较优势突破中等规模桎梏的发展历程,预计CCFOX等中等规模交易所在突破规模桎梏后,受益于其在USDT永续合约方面的比较优势,其流动性得分亦将或有显著提升。

2021年第一季度中等规模交易所ETH永续合约流动性得分,来源:TokenInsight,数据截至2021年4月1日

注:目前流动性得分计算中,CCFOX仅接入BTC/USDT永续合约交易对,故只参与该交易对的具体评估。此外,部分交易所暂未接入流动性得分系统或接入不全,可参考类似规模其他交易所做大致推断。

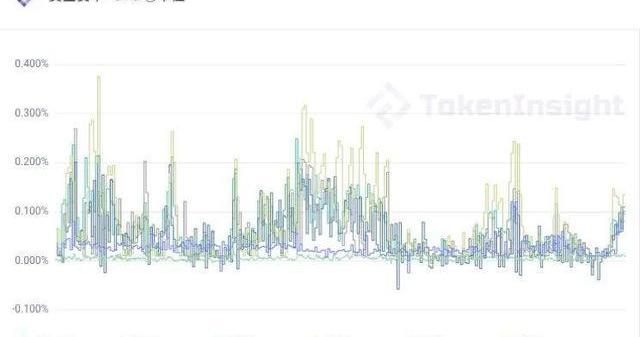

4.资金费率

“部分中等规模交易所具备一定资金费率优势,BTC/USDT交易对方面CCFOX资金费率相对更低

资金费率是指基于永续合约市场价格与现货价格之间的价差,向多头或空头交易者支付的定期费用。毫无疑问,交易者倾向于较低的资金费率,因为高资金费率提升了交易费用,造成在获利时的一定盈利损失。对于中等规模交易所而言,资金费率是一个重要的比较优势点。

2021年第一季度各主要类型交易所BTC/USDT交易对资金费率变动图,来源:TokenInsight,数据截至2021年4月1日

以BTC/USDT交易对为例,不难发现,以MXC为代表的中等规模交易所在资金费率方面优势较大。Binance、Huobi等大型交易所,该交易对资金费率在第一季度的大部分时间中维持在0.05%以上,而Bybit的资金费率最高时则数度超过0.3%。与之相比,MXC、Hopex等交易所的资金费率一直维持在0.03%以下,其他主流交易对情况与BTC/USDT交易对基本类似。而作为CCFOX的起家产品,CCFOX的BTC/USDT交易对资金费率则在第一季度大部分时间维持在0.01%保持不变,与FTX交易所资金费率水平基本相当,低于其他交易所。

较低的资金费率所构成的比较优势,有利于吸引更在意盈利与交易费用的用户群体,对于形成固定用户客群、打造额外比较优势而言作用明显,并最终在成交量表现中有所反馈。CCFOX第一季度在主流数字资产永续合约交易方面获得的较好表现,低资金费率优势功不可没。

注:目前资金费率中,CCFOX仅接入BTC/USDT永续合约交易对,故只参与该交易对的具体评估。此外,部分交易所暂未接入资金费率统计系统或接入不全,可参考类似规模其他交易所做大致推断。

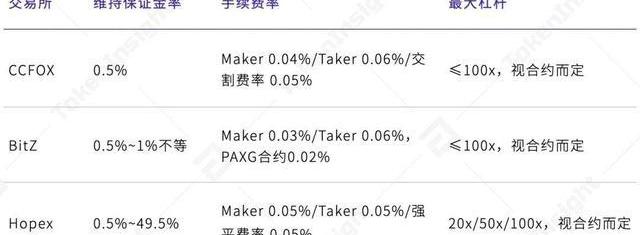

5.手续费与保证金率

“平台币是优异的投资标的,ETF则是优异的投资工具

与大型交易所动辄0.1%的交易手续费相比,中等规模交易所的永续合约手续费普遍相对较低。基于交易规模大小,TokenInsight对三家规模相似的中等规模交易所的手续费率与保证金率进行对比,结果如下表所示:

2021年部分中等规模交易所合约交易相关主要参数,来源:TokenInsight,数据截至2021年4月1日

可以发现,中等规模交易所手续费普遍维持在0.05%左右,略低于Binance、OKEX等大型交易所,对一部分用户产生了足够吸引力,特别是交易量较小的个人投资者及小额投资者。

此外,部分中型交易所具有较低的维持保证金率,在头寸规模适当的情况下,用户需要维持仓位的保证金相对较低,在减轻用户资金负担的同时,提升了资金利用率。

以CCFOX为例,其BTC/USDT永续合约交易对维持保证金率为0.5%,最大持仓限额为600kUSDT。在持仓量较小的情况下,该交易所维持保证金比率与其他大型交易所类似,而在仓位名义价值高于500kUSDT时,大型交易所维持保证金率均为1%甚至更高,此时中等规模交易所的低保证金率优势已然凸显。

6.小结

与大型交易所相比,尽管中等规模交易所在客群规模、流动性得分等方面不敌巨头,但这些交易所通过各自独特的生存策略,发挥其所具备的多种比较优势,在竞争激烈、迭代迅速的衍生品市场中成功保有了一席之地,而新的巨头也正在从这些中等规模交易所中萌发。

根据2021年第一季度永续合约交易数据,TokenInsight发现,中等规模交易所在主流币种永续合约中所具备的比较优势对于交易所发展更为有效,包括但不限于:

·更低的手续费率;·更低的维持保证金率;·更低的资金费率;·在此基础上的交易所独有优势,如CCFOX的固定低维持保证金率等。

通过比较优势,CCFOX、BitZ、Hopex等中等规模交易所不仅获得了一定规模的客群与市场份额,甚至更进一步,在永续合约方面实现了对部分巨头的赶超。

END

据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间28日10时报994.12点,一周内下跌204.82点,跌幅达17.08%.

1900/1/1 0:00:00据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间10月23日8时报595.89点,较昨日同期下跌2.25点,跌幅为0.38%.

1900/1/1 0:00:00出品|CoinVoice顶着“首家上市的加密货币交易所”的光环,Coinbase于4月14日在纳斯达克以直接上市的方式挂牌,交易代码为“COIN”.

1900/1/1 0:00:00在FTX帝国坍塌之际,一系列头部平台遭受重创,开启「多米诺」倒牌,多家做市商、借贷平台、交易所、风投以及加密项目方或多或少受到负面影响,轻者在FTX滞留有部分资金或对FTX有少量风险敞口.

1900/1/1 0:00:00出品/CoinVoice2014年诺贝尔经济学奖获得者JeanTirole判断我们正在经历或者马上要面临货币战争,不仅仅局限于有形的货币,还会包括虚拟货币、加密币.

1900/1/1 0:00:00作者:DanielLi 始于2021年11月的加密资产行业熊市,距今已经持续了10个月,这波熊市来汹汹,与以往熊市最大不同之处在于,这次是加密资产熊市周期首次与现实社会经济衰退重合.

1900/1/1 0:00:00